Markt für industrielle Fahrzeuge GRÖSSEN- UND MARKTANTEILSANALYSE - WACHSTUMSTRENDS UND PROGNOSEN (2024 - 2031)

Industriefahrzeug Der Markt wird von Drive Type (ICE, Battery-Operated, Gas-powered), By Level of Autonomy (Non/Semi-autonomous, Autonomous), By Appli....

Markt für industrielle Fahrzeuge Größe

Marktgröße in USD Bn

CAGR4.6%

| Studienzeitraum | 2024 - 2031 |

| Basisjahr der Schätzung | 2023 |

| CAGR | 4.6% |

| Marktkonzentration | High |

| Wichtige Akteure | Anhui Heli Co. Ltd., Crown Equipment Corporation, Hangcha Gabelstapler, Hyster-Yale Material Handling, Jungheinrich AG und unter anderem |

Bitte lassen Sie es uns wissen!

Markt für industrielle Fahrzeuge Analyse

Der Global Industrial Vehicle Market wird geschätzt auf 41.7 Bn in 2024 und wird voraussichtlich erreichen 65,6 Bn von 2031Wachstumsrate (CAGR) von 4,6% von 2024 bis 2031.

In den letzten Jahren zeigt der Industriefahrzeugmarkt positive Wachstumstrends. Faktoren wie schnelle Industrialisierung und wachsender Bedarf an Materialhandling in der Industrie haben die Nachfrage nach Industriefahrzeugen erhöht. Darüber hinaus hat die zunehmende Automatisierung in Fertigungs- und Lagerstätten die Verwendung von automatisiert geführten Fahrzeugen und Schleppern verbessert. Die wachsende E-Commerce- und Automobilindustrie wird die Nachfrage nach Industriefahrzeugen in den kommenden Jahren weiter vorantreiben. Allerdings können hohe Anfangsinvestitionen das Marktwachstum teilweise behindern. Insgesamt wird erwartet, dass der Industriefahrzeugmarkt lukrative Chancen mit technologischen Fortschritten in der Fahrzeugautomatisierung und Konnektivität bietet.

Markt für industrielle Fahrzeuge Trends

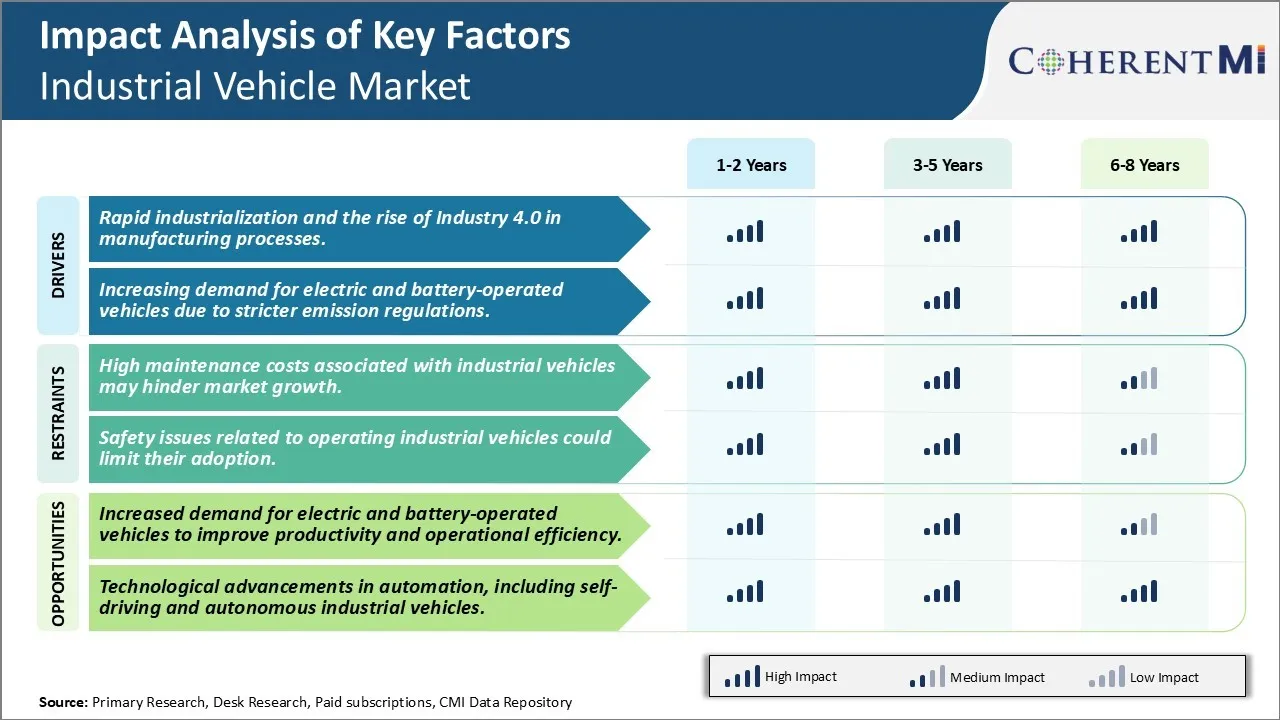

Markttreiber - Schnelle Industrialisierung und der Aufstieg der Industrie 4.0 in Fertigungsprozessen

Mit einer raschen Industrialisierung in großen Entwicklungsregionen wie Asien-Pazifik und Lateinamerika geht der Fertigungssektor durch einen Übergang. Die Zahlen konzentrieren sich auf die Steigerung der Produktivität und Effizienz in Produktionsprozessen durch fortschrittliche Technologien wie Robotik, IoT, Big Data Analytics und Cloud Computing. Dieser Übergang, der als Industrie 4.0 bekannt ist, wird zunehmend von führenden Herstellern weltweit übernommen.

Das Kernprinzip der Industrie 4.0 besteht darin, industrielle Produktionsanlagen zu verbinden und sie mit bestehenden Informationssystemen zu integrieren. Dies ermöglicht eine Echtzeit-Datenerfassung von Maschinen und Geräten auf Anlagenböden, die bei der Fernüberwachung und vorausschauenden Wartung hilft. Es bringt datengetriebene Intelligenz direkt auf die Produktionslinie für eine verbesserte Entscheidungsfindung. Die Hersteller sind nun in der Lage, tiefere Einblicke in ihren Betrieb zu gewinnen und Prozesse entsprechend zu optimieren.

Eines der wichtigsten Ergebnisse der Industrie 4.0-Initiative wurde durch den Einsatz von Roboterlösungen verstärkt. Fortgeschrittene Robotik-Ausrüstung ersetzt menschliche Arbeitskräfte für komplexe und repetitive Aufgaben. Dies hilft Herstellern dabei, Herausforderungen wie Arbeitsmangel zu bewältigen und die Produktivität zu steigern. Mit der hohen Installation von Robotern kommt jedoch die Nachfrage nach Fahrzeugen, die sicher und effizient um diese automatisierten Maschinen arbeiten können.

Insgesamt treibt die schnelle Industrialisierung und die laufende Industrie 4.0-Revolution die Produktionsmengen weltweit über Fertigungszentren hinweg aus. Gleichzeitig steigt die Nachfrage nach intelligenter Logistiklösung, um hochautomatisierte Anlagen der Zukunft zu unterstützen. Diese aufstrebende Transformation spielt klar in das Wachstum des Industriefahrzeugmarktes, der sich auf den Bedarf an Material- und Inventarbewegungen von Smart Factorys stützt. Ihr nachhaltiger Einsatz wird für Fabriken entscheidend sein, um die Vorteile von Industrie 4.0 zu maximieren und Früchte der digitalen Transformation zu ernten.

Markttreiber - Erhöhung der Nachfrage nach Elektro- und Batteriebetriebenenen Fahrzeugen durch strengere Emissionsregelungen

Mit steigendem Umweltbewusstsein haben viele Länder strenge Emissionsnormen für Industrie- und Nutzfahrzeuge umgesetzt. Regulierungsgremien konzentrieren sich insbesondere auf die Absicherung toxischer Emissionen von brennstoffbasierten Fahrzeugen, die innerhalb von Produktionsanlagen, Lagern und Logistikparks eingesetzt werden. Dies liegt vor allem daran, dass Abgase von Verbrennungsmotoren wie Kohlenmonoxid, Stickoxide, Partikel usw. enthalten. Eine kontinuierliche Exposition gegenüber solchen Emissionen stellt ernste Gesundheitsrisiken dar.

Im Hinblick auf die Verschärfung von Emissionsvorschriften entwickeln industrielle Fahrzeughersteller umweltfreundlichere Alternativen. Alle Elektro- und Hybrid-Elektrofahrzeuge gelten als lebensfähiger Ersatz für herkömmliche Diesel- oder Benzinfahrzeuge. Durch den Austausch des Kraftstoffmotors mit einem Elektromotor sorgen sie für Null-Tailpipe-Emissionen in geschlossenen Räumen. Auch ihr Ruhebetrieb ist gegenüber geräuscherzeugenden Verbrennungsmotoren bevorzugt.

Batterietechnologien werden schnell vorangetrieben und helfen Elektrofahrzeuge, längere Fahrstrecken auf Einzelladung zu erreichen. Fortgeschrittene Lithium-Ionen-Batterien, die in Elektro-Lkw und Gabelstaplern der neuen Generation eingesetzt werden, bieten eine leistungsfähige Leistung vergleichbar mit Benzin-Gegenständen. Darüber hinaus adressiert die Kompatibilität mit der schnellen Ladeinfrastruktur Probleme des begrenzten Fahrbereichs im Zusammenhang mit älteren Batterieversionen. Dies verbessert die praktische Verwendbarkeit von Elektrofahrzeugen für industrielle Anwendungen in der realen Welt.

Steigende Umweltempfindlichkeiten unter den Herstellern machen sie geneigt zu grünen Flotten Upgrade-Programmen. Elektrofahrzeuge ermöglichen die Reduzierung des CO2-Fußabdrucks sowie die Senkung der Betriebskosten durch Einsparungen bei Kraftstoff und Wartung auf lange Sicht. Mit zunehmender Verfügbarkeit von Subventionen und Anreizen für Elektroautos beschleunigt ihre Annahme weiter. Die Vorliebe für den batteriebetriebenen Industrietransport eröffnet sich gut für die Elektrofahrzeugindustrie und wirkt sich positiv auf das jeweilige Marktwachstum aus. Strenge Gesetze, die die Einhaltung von Emissionsnormen überzeugen, werden diese Technologieverschiebung in naher Zukunft weiterleiten.

Markt Challenge - hohe Wartung Kosten verbunden mit Industriefahrzeugen May Hinder Marktwachstum

Der Industriefahrzeugmarkt steht vor großen Herausforderungen aufgrund der hohen Wartungskosten, die mit diesen Spezialausrüstungen verbunden sind. Industriefahrzeuge wie Gabelstapler, Traktoren, Ladegeräte etc. umfassen komplexe Maschinen und Komponenten, die häufige Wartung und Reparaturen erfordern, um die Betriebseffizienz zu gewährleisten. Dies macht die Wartung zu einer der größten Kostenkomponenten für Eigentümer von Industrieflotten. Faktoren wie Verschleiß und Verschleiß von Teilen durch kontinuierliche Nutzung bei harten Arbeitsbedingungen, Reparatur oder Austausch von beschädigten Komponenten und die Verwendung von spezialisierten Fähigkeiten für Wartungsarbeiten treibt die Gesamtkosten des Eigentums erheblich. Nach der Analyse können Wartungskosten mehr als 20 % der gesamten Lebensdauer eines Industriefahrzeugs ausmachen. Mit der wirtschaftlichen Verlangsamung in vielen Regionen weltweit wollen Unternehmen die Kosten überall dort optimieren, wo immer möglich. Die mit der Wartung verbundenen hohen Liegekosten können als Abschreckung für Flottenerweiterungspläne dienen. Hersteller müssen sich auf Baufahrzeuge mit erhöhter Haltbarkeit und Zuverlässigkeit konzentrieren, so dass die Häufigkeit der Reparaturen reduziert wird. Auch Service-Netzwerke müssen kostengünstige Wartungspakete bieten, um die Kosten der Kunden zu senken. Sofern diese Probleme nicht angesprochen werden, können steigende Wartungsrechnungen die zukünftige Nachfrage nach Industriefahrzeugen negativ beeinflussen.

Marktchance - Erhöhte Nachfrage nach Elektro- und Batteriebetriebenen Fahrzeugen zur Verbesserung der Produktivität und Betriebseffizienz

Es gibt eine wachsende Marktchance für Elektro- und batteriebetriebene Industriefahrzeuge. Ausgehend von Faktoren wie steigenden Energiekosten, strengen Emissionsnormen sowie Produktivitäts- und Effizienzaspekten erforscht viele Unternehmen aktiv Elektrofahrzeuge für ihren Lager- und Logistikbetrieb. Elektrische Industriefahrzeuge haben deutliche Vorteile - sie sind umweltfreundlicher, da sie keine Schadstoffe emittieren. Sie sind auch energieeffizienter, da der Strom, der benötigt wird, um sie zu versorgen, langfristig billiger ist als Diesel. Vor allem Elektrofahrzeuge verbessern die Produktivität der Arbeitskräfte. Ihre ruhigeren Operationen ermöglichen einen intensiven Einsatz in mehreren Schichten ohne Lärmeinschränkungen. Automatische Funktionen ersetzen manuelle Hebel und ermöglichen einen einfacheren und schnelleren Betrieb. Fleet Manager sind in der Lage, den Batteriestatus und die Ladeanforderungen remote zu überwachen. Insgesamt haben Elektrofahrzeuge bis zu 20% höhere Produktivität gegenüber Diesel- oder Gasvarianten. Ihre verbesserte Effizienz wirkt sich positiv auf Transport- und Arbeitskosten aus. Mit kontinuierlichen Technologiefortschritten verschwinden die Leistungsbegrenzungen von frühen Elektrofahrzeugen. Wenn die Hersteller die Reichweitenangstprobleme ansprechen und die Batteriepreise weiter senken können, ist der industrielle Elektrofahrzeugmarkt in den kommenden Jahren für ein exponentielles Wachstum gesichert.

Wichtige Erfolgsstrategien der Hauptakteure von Markt für industrielle Fahrzeuge

Fokus auf Innovation und neue Produktentwicklung: Unternehmen wie Toyota, Kion Group und Jungheinrich haben großen Erfolg durch ständige Innovation und Einführung neuer Produkte, um den wachsenden Kundenbedürfnissen gerecht zu werden. Zum Beispiel startete Toyota im Jahr 2018 die Doppelkontrollfahrzeuge Tug, um die Schulung des Bedieners zu erleichtern. Dieses innovative Produkt half Toyota, neue Kunden zu erfassen und seine Führungsposition zu stärken.

Strategische Akquisitionen zur Markterweiterung: Führende Spieler erweitern ihren Marktanteil und ihre Fähigkeiten durch strategische Akquisitionen. 2019 erwarb die Kion Group Dematic, um ihr Portfolio an Intralogistik Automationslösungen zu verbessern. Mit dieser Akquisition konnte Kion Kunden aus verschiedenen Branchen integrierte automatisiert geführte Fahrzeugsysteme und Software anbieten. Es half Kion, über Gabelstapler hinaus in neue Wachstumsfelder der Automatisierung zu erweitern.

Starker Aftermarket Fokus und Service-Unterstützung: Der Aftermarket-Umsatz trägt wesentlich zu Spitzen- und Bodenlinien bei. Unternehmen wie Mitsubishi Logisnext investieren stark in ihr Händlernetzwerk und Service/Wartungsverträge, um eine starke Aftermarket-Unterstützung zu gewährleisten. In FY2020 wuchs der Aftermarket-Vertrieb von Mitsubishi aufgrund einer überlegenen Service-Unterstützung auch während der Pandemie um 4,2%. Ihr Fokus auf den Aftermarket hat dazu beigetragen, Kundenbindung und wiederkehrende Einnahmen zu erreichen.

Maßgeschneiderte Produkte und digitale Lösungen: Spieler maßgeschneiderte Produkte sowie bieten digitale/IoT-Lösungen, die auf bestimmte Branchen- und Anwendungsanforderungen angepasst sind. Die Lagerverwaltungssoftware und die Datenanalyse von Jungheinrich halfen dem Einzelhandel, die Produktivität um 30% zu steigern. Solche maßgeschneiderten, digital fähigen Angebote helfen großen Flottenkunden in der ganzen Industrie zu gewinnen.

Die obigen Beispiele zeigen, wie kontinuierliche Innovation, strategische M&A, starkes Aftermarket Focus und maßgeschneiderte digitale Lösungen dazu beigetragen haben, dass industrielle Fahrzeugführer in den letzten fünf Jahren Wettbewerbsvorteile gewinnen und ein überdurchschnittliches Wachstum erzielen. Data-backed Instanzen zeigen reale Auswirkungen von Schlüsselgewinnstrategien.

Segmentanalyse von Markt für industrielle Fahrzeuge

Insights, Mit Drive Type, Kraftstoffeffizienz und etablierten Infrastrukturantrieben ICE Segment Wachstum

Mit dem Auto Das Segment Typ, ICE soll im Jahr 2024 aufgrund der höheren Kraftstoffeffizienz und der Verfügbarkeit etablierter Infrastrukturen für die Betankung 49,6% beitragen. Obwohl es um die Treibhausgasemissionen von ICE-Fahrzeugen geht, bevorzugen Betreiber in verschiedenen industriellen Anwendungen ICE aufgrund seiner optimierten Leistung bei der Handhabung von häufigen Kurzstrecken- und Stop-and-Go-Betrieben, die in Umgebungen wie Fertigung und Lagerhaltung üblich sind. Das riesige Netz von Tankstellen ermöglicht eine bequeme Betankung von ICE-Fahrzeugen im Vergleich zu anderen Alternativen. Zusätzlich ist die ICE-Technologie reif und die Betankungszeit ist niedriger als bei Elektro- oder Gasfahrzeugen. Gegründete lokale Lieferketten sorgen für einfachen Zugang zu Ersatzteilen und Wartungsunterstützung. Während neue Antriebstechnologien entstehen, werden ICE-Fahrzeuge weiterhin in industriellen Anwendungen dominieren, die hohe Betriebszeiten und Zuverlässigkeit aufgrund einer überlegenen Energiedichte von Benzin/Diesel erfordern.

Insights, Nach Ebene der Autonomie, Treiber von Non/Semi-Autonomous Segment ist Funktionalität Über Automatisierung

Durch Level of Autonomy wird erwartet, dass Non/Semi-autonomes Segment im Jahr 2024 64,2% beiträgt, da Betreiber funktionelle Fahrzeuge für Kernindustrien über hochautomatisierte Varianten bevorzugen. Nicht Halbautonome Fahrzeuge sind dazu bestimmt, Fracht mit Zuverlässigkeit und Sicherheit in Fabrikumgebungen zu handhaben, die eine präzise Navigation erfordern. Ihr einfacheres Design priorisiert die Funktionalität für den Transport von Waren und Mitarbeitern über autonome Fahreigenschaften, die für Indoor/dedizierte Strecken unnötig sind. Darüber hinaus stehen nicht autonome Fahrzeuge weniger Vorschriften und Sicherheitsvalidierungen gegenüber autonomen Varianten gegenüber. Während Pilot-less-Fahrzeuge Möglichkeiten für die Fernsteuerung bieten, setzen die meisten industriellen Anwendungen weiterhin auf On-Board-Betreiber für die Überwachung und Flexibilität. Nicht Halbautonome Fahrzeuge werden somit für repetitive, planmäßige Transportbedürfnisse innerhalb von Fabrikgebäuden im Vergleich zu technisch komplexen autonomen Varianten rentabel.

Einblicke, Durch Anwendung, Herstellung Dominaten auf Bedarf für bestimmte Transportation

Durch Anwendung trägt die Fertigung aufgrund massiver Transportanforderungen in Fabrikgebäuden den höchsten Anteil bei. Hersteller benötigen zuverlässige Fahrzeugflotten für die konsequente Bewegung von Rohstoffen, Teilen, Arbeits-in-progress und Fertigwaren zwischen verschiedenen Verarbeitungsbereichen. Spezielle Industriefahrzeuge, die für die Herstellung von Umgebungen geeignet sind, sorgen für eine reibungslose Intra-Fazilitätslogistik durch kundenspezifische Konfigurationen. Ihre spezialisierten Design-Adressen Bedürfnisse der navigierenden schmalen Inseln und Transport einer Vielzahl von Frachttypen. Prävalente Praktiken wie die Just-in-time-Produktion erhöhen die Abhängigkeit von der kontinuierlichen Beförderung von Waren. Zusätzlich beauftragen die Betriebssicherheitsnormen die Segregation des Güterverkehrs von Fahrgästen. So schaffen Fertigungsanwendungen eine anhaltende Nachfrage nach Industriefahrzeugen, die für die Materialhandhabung in beengten Produktionsanlagen ausgelegt sind.

Zusätzliche Einblicke von Markt für industrielle Fahrzeuge

Der Industriefahrzeugmarkt erlebt durch die Industrialisierung, den Anstieg der Industrie 4.0 und eine erhöhte Automatisierung ein stetiges Wachstum. Asia-Pacific ist derzeit der größte Markt, der durch schnelles industrielles Wachstum in Ländern wie China, Japan und Indien angetrieben wird. Nordamerika wird erwartet, dass erhebliches Wachstum zu beobachten ist, vor allem aufgrund technologischer Fortschritte in der industriellen Automatisierung und der Erweiterung des E-Commerce, die Präzision im Supply Chain Management erfordern. Industriefahrzeuge, wie Gabelstapler, Hubwagen und Elektrofahrzeuge, werden in Lagern, Fertigungsanlagen und Logistikzentren weit verbreitet, um die Effizienz zu verbessern. Der Markt wird durch die steigende Nachfrage nach batteriebetriebenen Fahrzeugen aufgrund ihrer geringeren Emissionen und einer besseren Energieeffizienz weiter angetrieben. Insbesondere gewinnen diese Fahrzeuge in Bereichen, in denen die Emissionskontrollvorschriften streng sind, Zugkraft. Insgesamt wird erwartet, dass der Markt mit Fortschritten in der Technologie und einer erhöhten industriellen Automatisierung kontinuierlich zunimmt.

Wettbewerbsübersicht von Markt für industrielle Fahrzeuge

Zu den wichtigsten Akteuren des Industriefahrzeugmarktes gehören Anhui Heli Co. Ltd., Crown Equipment Corporation, Hangcha Forklift, Hyster-Yale Materials Handling, Jungheinrich AG, Kion Group AG, Toyota Industries Corporation, Doosan Corporation, Mitsubishi Heavy Industries, Ltd., Hyundai Construction Equipment, Polaris Inc., SSI SCHAEFER, Ross Electric Vehicles, Daifunku und Taylor-Dunku.

Markt für industrielle Fahrzeuge Marktführer

- Anhui Heli Co. Ltd.

- Crown Equipment Corporation

- Hangcha Gabelstapler

- Hyster-Yale Material Handling

- Jungheinrich AG

Markt für industrielle Fahrzeuge - Wettbewerbsrivalität

Markt für industrielle Fahrzeuge

(Von großen Akteuren dominiert)

(Hoher Wettbewerb mit vielen Akteuren.)

Neueste Entwicklungen in Markt für industrielle Fahrzeuge

- Im März 2024 vereinbarte Kalmar (Teil von Cargotec) die Lieferung von Intermodal Terminal Company in Australien mit sechs elektrischen Reichweiten-Stackern und zwei elektrischen leeren Container-Handlern, die seinen Somerton Intermodal Terminal in Melbourne unterstützt.

- Im September 2023 enthüllte Hangcha sein 3-Pivot XC Modell, das außergewöhnliche Manövrierfähigkeit in kleinen Räumen bietet, was einen Durchbruch im Materialhandling durch den Einsatz von Lithium E-Trucks darstellt.

Markt für industrielle Fahrzeuge Segmentierung

- Mit Antriebsart

- ICE

- Batteriebetrieben

- Gasbetrieben

- Nach Ebene der Autonomie

- Nicht/Semi-autonom

- Autonom

- Anwendung

- Herstellung

- Ware

- Fracht und Logistik

- Sonstige

Möchten Sie die Möglichkeit erkunden, einzelne Abschnitte dieses Berichts zu kaufen?

Häufig gestellte Fragen :

Wie groß ist der Industriefahrzeugmarkt?

Der Global Industrial Vehicle Market wird auf USD 41.7 geschätzt Bn in 2024 und wird voraussichtlich USD 65.6 erreichen Bis 2031.

Was wird das CAGR des Industriefahrzeugmarktes sein?

Die CAGR des Industriefahrzeugmarktes wird von 2024 bis 2031 auf 4,6% prognostiziert.

Was sind die wichtigsten Faktoren, die das Wachstum des Industriefahrzeugmarktes vorantreiben?

Die rasche Industrialisierung und der Anstieg der Industrie 4.0 in Fertigungsprozessen und die steigende Nachfrage nach Elektro- und Batteriefahrzeugen durch strengere Emissionsvorschriften sind die Hauptfaktoren, die den Industriefahrzeugmarkt antreiben.

Was sind die wichtigsten Faktoren, die das Wachstum des Industriefahrzeugmarktes behindern?

Die hohen Wartungskosten, die mit Industriefahrzeugen verbunden sind, können das Marktwachstum und die Sicherheitsfragen im Zusammenhang mit dem Betrieb von Industriefahrzeugen behindern.

Welches ist der führende Antriebstyp im Industriefahrzeugmarkt?

ICE ist das führende Segment Drive Type.

Welche sind die wichtigsten Akteure im Industriefahrzeugmarkt?

Anhui Heli Co. Ltd., Crown Equipment Corporation, Hangcha Gabelstapler, Hyster-Yale Materials Handling, Jungheinrich AG, Kion Group AG, Toyota Industries Corporation, Doosan Corporation, Mitsubishi Heavy Industries, Ltd., Hyundai Construction Equipment, Polaris Inc., SSI SCHAEFER, Ross Electric Vehicles, Daifuku, Taylor-Dun sind die wichtigsten Spieler.