Markt für Elektrotechnik GRÖSSEN- UND MARKTANTEILSANALYSE - WACHSTUMSTRENDS UND PROGNOSEN (2024 - 2031)

Elektro-Baugerätemarkt wird von Ausrüstung (Elektro-Exkavatoren (Mini Elektro-Exkavatoren, Groß-Elektro-Exkavatoren), Elektrolader (Skid Steer Loaders....

Markt für Elektrotechnik Größe

Marktgröße in USD Bn

CAGR23.55%

| Studienzeitraum | 2024 - 2031 |

| Basisjahr der Schätzung | 2023 |

| CAGR | 23.55% |

| Marktkonzentration | High |

| Wichtige Akteure | Caterpillar Inc., Volvo Baumaschinen, Komatsu Ltd., Hitachi Construction Machinery Co., Ltd., J.C. Bamford Excavators Limited (JCB) und unter anderem |

Bitte lassen Sie es uns wissen!

Markt für Elektrotechnik Analyse

Der Markt für elektrische Baumaschinen wird geschätzt, um USD 12,75 Bn in 2024 und wird voraussichtlich erreichen USD 56,04 Bn von 2031Wachstumsrate (CAGR) von 23,55% von 2024 bis 2031. Der Markt für Elektrobaugeräte wird mit zunehmendem Bewusstsein über die Umweltvorteile von Elektrogeräten im Vergleich zu herkömmlichen Dieselmotoren-Varianten erwartet.

Markt für Elektrotechnik Trends

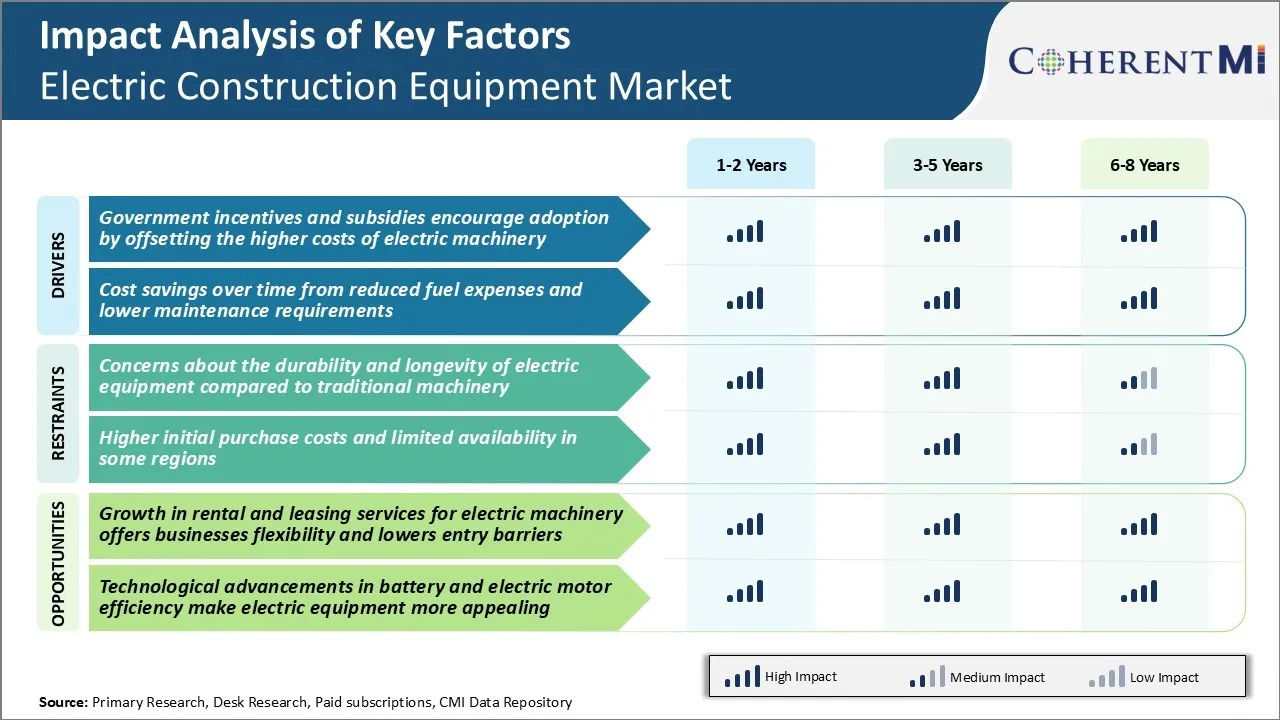

Markttreiber - Regierungsincentives Ermutigung Adoption

Der Übergang zu umweltfreundlicheren Elektrobaugeräten gewinnt in den letzten Jahren an Dynamik. Viele Regierungen auf der ganzen Welt haben mit der Einführung von Subventionen und Anreizprogrammen begonnen, um die Einführung von Elektromaschinen in der Bauindustrie zu fördern. Behörden erkennen, dass die Bautätigkeit erhebliche Auswirkungen auf die Umwelt und den Klimawandel hat. So können die Unterstützung von Herstellern und Kunden bei der Umstellung auf elektrisch betriebene Optionen sinnvoll zu Emissionsreduktionszielen beitragen.

Mehrere attraktive Subventionsregelungen haben elektrische Geräte für Auftragnehmer und Bauherren erschwinglicher gemacht. Die meisten Anreize decken nicht nur den Kaufpreis, sondern auch die Installation der Ladeinfrastruktur ab, die für das Wachstum des Marktes für Elektrobaugeräte entscheidend ist.

Original Gerätehersteller haben nun mehr Vertrauen, neue Elektromodelle umfassend zu testen und sie massiv zu produzieren. Subventionen helfen, Risiken abzumildern und Hersteller über Investitionen in Elektrotechnik zu beruhigen. Im Laufe der Zeit werden mit robusteren Unterstützungssystemen und zunehmend wettbewerbsfähigeren Gesamtbetriebskosten die Adoptionsquoten voraussichtlich stärker aufsteigen.

Markttreiber - Kosteneinsparungen Drive Adoption über Long Run

Während die Kosten für Elektrobaugeräte derzeit höher sind, sind die Betriebskosten im Vergleich zu Diesel- oder Gasäquivalenten über den Lebenszyklus von Maschinen deutlich niedriger. Elektromotoren sind weitaus effizienter als Verbrennungsmotoren, da mehr als 90% der elektrischen Energie zu Antriebskraft umgerechnet werden.

Wartungsbedarf sind auch bei Elektroantrieben, die viel weniger bewegte Teile als Motoren haben, viel geringer. Elektrofahrzeuge haben weniger ungeplante Ausfallzeiten, die die Produktivität erhöhen und Kosten im Zusammenhang mit dem Ausfall von Geräten oder Störungen reduzieren. Weniger Fluid ändert sich weiter minimieren Werkstattaufwand.

Prämien sind aufgrund von Technologiefortschritten und Produktionsskala schrumpfend. So werden die Gesamtausgaben im Besitz von 15-20 Jahren vergleichbar oder sogar niedriger als dieseläquivalente. Die Gesamtbetriebskosten begünstigen daher die Elektrifizierung nach und nach, da elektrische Lösungen Reife gewinnen und die Marktgröße der Elektrobauausrüstung die Kosten weiter sinken lässt.

Marktherausforderung - Bedenken hinsichtlich der Langlebigkeit und Langlebigkeit von elektrischen Geräten im Vergleich zu herkömmlichen Maschinen

Eine der wichtigsten Herausforderungen des Elektrobaugerätemarktes ist die Behandlung von Sorgen um die Haltbarkeit und Langlebigkeit von Elektromaschinen. Während Elektrobaugeräte Kraftstoffkosten und -emissionen reduzieren, sind Bauunternehmer und Bauunternehmen immer noch über die Lebensdauer kritischer Bauteile wie Batterien in Elektrofahrzeugen beunruhigt.

Mit der aktuellen Batterietechnologie gibt es Zweifel, wie lange die Batterien in Elektrogeräten unter solchen intensiven Nutzungsbedingungen dauern würden. Darüber hinaus tragen auch die hohen Kosten für Elektrofahrzeuge zu den Wahrnehmungen bei, ob sie robust genug sind, um einen mit konventionellen Geräten vergleichbaren Dauerzyklus zu liefern.

Ausrüstung Ausfallzeiten durch Batteriewechsel oder Reparaturen könnten die Projektzeiträume und Budgets erheblich beeinflussen. Um diese Herausforderung zu überwinden, müssen OEMs sich auf die Verbesserung der Akkulaufzeit, Zuverlässigkeit und Lade-/Entladezyklen durch laufende Forschung und Entwicklung konzentrieren.

Marktchance - Wachstum bei Miet- und Leasingleistungen für Elektromaschinen

Der Elektro-Baugerätemarkt ist darauf ausgelegt, deutlich von der steigenden Beliebtheit von Miet- und Leasingmodellen für Maschinen zu profitieren. Angesichts der hohen Beschaffungskosten von Elektrofahrzeugen bietet das Mieten oder Leasing Unternehmen die Flexibilität, neue elektrische Alternativen auszuprobieren. Dies senkt die Einstiegssperre für Auftragnehmer und Bauunternehmen, um mit grünen Technologien zu experimentieren und elektrische Baumaschinen in ihre Flotten zu integrieren.

Viele Unternehmen auf dem Markt für Elektro-Baugeräte ergänzen Elektrofahrzeuge und mobile Ladestationen, um diese Gelegenheit zu nutzen. Das Pay-per-use-Geschäftsmodell verschiebt auch die Verantwortung der Wartung und Ausrüstung, die den Mietfirmen zustehen. Dies zieht kleinere und mittlere Unternehmen zu elektrischen Optionen, indem sie ihre finanziellen und operativen Risiken reduzieren.

Da Mieter elektrische Bauausrüstung Angebote über verschiedene Fahrzeugkategorien erweitern, wird es helfen, die Gesamtmarktexposition und Akzeptanz dieser Technologien zu erhöhen.

Wichtige Erfolgsstrategien der Hauptakteure von Markt für Elektrotechnik

Eine der Hauptstrategien, die von den großen Akteuren angenommen wird, entwickelt technologisch fortschrittliche elektrische Geräte, um einen Vorsprung gegenüber Wettbewerbern zu gewinnen. So startete Caterpillar 2021 seinen elektrischen Kompaktbagger mit der neuesten Lithium-Ionen-Batterie-Technologie, die längere Laufzeit bietet. Dies hat dem Unternehmen geholfen, einen großen Teil des wachsenden Elektro-Baugerätemarktes zu erfassen.

Eine weitere Strategie bildet strategische Partnerschaften für Technologie und Komponentenentwicklung. Im Jahr 2020 hat Komatsu mit Blue Planet zusammengearbeitet, um vollelektrische Baumaschinen zu entwickeln. Damit konnte Komatsu das Know-how von Blue Planet in Elektrifizierungslösungen nutzen und seinen Einstieg in den Elektro-Baugerätemarkt schnell verfolgen.

Auch die Gründung spezieller Marken für Elektromodelle hat sich bewährt. Zum Beispiel hat Volvo CE seine Volvo CE Green Line im Jahr 2021 ausschließlich auf elektrische Geräte konzentriert.

Partnerschaften mit Mietfirmen zu schließen, hilft bei der schnellen Übernahme. Im Jahr 2022 hat Doosan Infracore mit United Rentals zusammengearbeitet, um seine Elektroradlader über Mietflotten in Nordamerika auszurollen. Dieser Partnerschaftsansatz ermöglicht ein breiteres Testen und Feedback und erhöht die Verfügbarkeit von elektrischen Geräten.

Segmentanalyse von Markt für Elektrotechnik

Insights, By Equipment: Dominanz von elektrischen Baggern

In Bezug auf die Ausstattung tragen Elektrobagger im Jahr 2024 einen Anteil von 36,7% an dem Elektro-Baugeräte-Markt mit der Vielseitigkeit und Eignung für eine breite Palette von Projekten. Ihr vielseitiges Design mit verstellbarem Arm und Eimer am Ende ermöglicht es ihnen, Grabungs-, Hebe- und Materialhandhabungsfunktionen durchzuführen.

Elektrobagger bieten klare Umweltvorteile gegenüber Diesel Alternativen. Ihre Null-Emissions-Funktionen ermöglichen es Baustellen, in Lärm- und Emissionsnormen zu arbeiten. Die geringeren Betriebskosten von Elektrobaggern appellieren auch an Auftragnehmer und Entwickler.

Mini-Elektrobagger haben schnelle Annahme für Wohn- und Leichtbau-Geschäftsaufgaben, die keine schweren Fähigkeiten erfordern. Ihre kompakte Größe ermöglicht das Manövrieren in engen Räumen wie zwischen Gebäuden. Große elektrische Bagger liefern Leistung und Kapazität auf Par mit großen Dieselbaggern. Ihre Fähigkeit, Masse und schwere Hebeaufgaben effizient zu handhaben, macht sie ideal für große kommerzielle und Infrastrukturprojekte.

Einblicke, Durch Anwendung: Dominanz des Wohnbaus

Im Hinblick auf die Anwendung trägt der Wohnbau 2024 einen Anteil von 40,5% an dem Elektro-Baugerätemarkt bei, der aufgrund des anhaltenden Wohnungsbooms über große globale Wirtschaften hinweg besteht. Steigende Einkommen und Urbanisierung treiben massive Nachfrage nach neuen Wohneinheiten in Ländern wie China, Indien, Indonesien und mehreren anderen.

Wohnbaustellen befinden sich in oder neben Städten/Stadt. Darüber hinaus sind Wohnprojekte im Vergleich zu Gewerbe- oder Infrastrukturarbeiten relativ kleiner. Dies spielt auf die Stärken von kompakten Elektro-Ausrüstungsmodellen, die für raumbelastete Stadt/Stadt-Baustellen geeignet sind.

Elektrische Geräte helfen, die Betriebskosten deutlich zu senken, was die Diesel-Alternativen betrifft, durch Vorteile wie geringere Kraftstoff- und Wartungskosten. Dieser Kostenvorteil, gepaart mit wachsender Kundennachfrage nach grünem Gehäuse, treibt im Wohnbereich des Elektrobaugerätemarktes eine größere elektrische Ausstattung an.

Insights, By Source: Dominanz von Lithium-Ionen-Batterien

Lithium-Ionen-Batterien tragen aufgrund ihrer höheren Dichte und längeren Lebensdauer gegenüber Blei-Säure-Modellen den höchsten Anteil am Elektro-Baugerätemarkt bei. Lithium-Ionen-Batterien bieten etwa die doppelte Energiedichte von Blei-Säure-Sorten, so dass elektrische Baugeräte länger auf einer einzigen Ladung arbeiten können. Dies ist ein entscheidender Vorteil, da es unnötige Stillstandszeiten für das Laden beseitigt und die Produktivität auf befahrenen Baustellen verbessert.

Die Lithium-Ionen-Chemie liefert auch eine überlegene Zykluszeit mit Batterieladung, die über 80% Kapazität auch nach 1000s Ladezyklen hält. Dies führt zu viel geringeren Ersatzbedarf gegenüber kurzlebigen Blei-Säure-Batterien und reduziert die Gesamtbetriebskosten. Elektrische Baugeräte mit Lithium-Ionen-Batterien können länger arbeiten, bevor Batterien Swapping benötigen, wieder Verbesserung der Standzeit.

Technologische Fortschritte verlängern die Laufzeit von Lithium-Ionen-Batterien kontinuierlich in Elektrogeräten. Da Batterietechnologien weiter voranschreiten, erhöhen Laufzeiten die Popularität von Lithium-Ionen gegenüber Blei-Säure in Elektrobaugeräten, die höchste Standzeit erfordern.

Zusätzliche Einblicke von Markt für Elektrotechnik

- Asien-Pazifik-Marktanteil (2023): 34%, angetrieben durch Urbanisierung und Umweltvorschriften in Ländern wie China und Indien.

- Lithium-Ionen-Batterie-Segment: Held 44% Anteil am Elektro-Baugeräte-Markt im Jahr 2023, bevorzugt für seine Energiedichte und längere Lebensdauer im Vergleich zu Blei-Säure-Batterien.

- Das Klima Europas Ziele: Die EU zielt auf eine Verringerung der Treibhausgasemissionen um mindestens 55 % bis 2030 und zielt auf Netto-Null bis 2050, die Nachfrage nach Elektrobaugeräten.

- Nachhaltigkeit Indiens Ziele: Indien will bis 2070 Netto-Null, mit ambitionierten Reduktionen der Kohlenstoffemissionen bis 2030, wodurch ein Schub für das Wachstum des Elektro-Baugerätemarktes.

Wettbewerbsübersicht von Markt für Elektrotechnik

Zu den wichtigsten Akteuren im Elektrobau gehören Caterpillar Inc., Volvo Construction Equipment, Komatsu Ltd., Hitachi Construction Machinery Co., Ltd., J.C. Bamford Excavators Limited (JCB), Liebherr Group, Doosan Infracore, Hyundai Equipment Construction, Takeuchi Manufacturing, Zoomlion Heavy Industry Science & Technology Co., Neuco, John Deere, Honda Motor Couzhou.

Markt für Elektrotechnik Marktführer

- Caterpillar Inc.

- Volvo Baumaschinen

- Komatsu Ltd.

- Hitachi Construction Machinery Co., Ltd.

- J.C. Bamford Excavators Limited (JCB)

Markt für Elektrotechnik - Wettbewerbsrivalität

Markt für Elektrotechnik

(Von großen Akteuren dominiert)

(Hoher Wettbewerb mit vielen Akteuren.)

Neueste Entwicklungen in Markt für Elektrotechnik

- Im November 2023 kündigte Caterpillar ein dreijähriges Programm an, um eine fortschrittliche Wasserstoff-Hybrid-Power-Lösung für Off-Highway-Anwendungen zu entwickeln und zu demonstrieren. Diese Initiative nutzt die neue Motorplattform Cat® C13D und zielt darauf ab, ein System zu schaffen, das die Leistungsdichte und die transiente Leistung traditioneller Dieselmotoren anpassen oder übertreffen kann.

- Im Juni 2023 führte Volvo Construction Equipment (Volvo CE) den Elektrobagger EC230 auf den europäischen Markt ein. Dieser 23-Tonnen-, mittelgroße Elektrobagger bietet die gleiche Leistung wie sein Dieselgegenstück, aber mit den zusätzlichen Vorteilen von Null-Emissionen, geringe Geräusche, reduzierte Vibrationen, verbesserte Steuerbarkeit und geringere Gesamtbetriebskosten.

Markt für Elektrotechnik Segmentierung

- Mit Ausrüstung

- Elektro-Exkavatoren

- Mini Elektro-Exkavatoren

- Große elektrische Bagger

- Elektrische Lasten

- Skid Steer Loading

- Radlader

- Lastkraftwagen

- Elektrische Dozer

- Sonstige

- Elektrokrane

- Elektrische Gabelstapler

- Elektro-Exkavatoren

- Anwendung

- Wohnbau

- Baugewerbe

- Baugewerbe

- Entwicklung der Infrastruktur

- Quelle

- Lithium-Ionen

- Blei

- Sonstige

Möchten Sie die Möglichkeit erkunden, einzelne Abschnitte dieses Berichts zu kaufen?

Häufig gestellte Fragen :

Wie groß ist der elektrische Baumaschinenmarkt?

Der Markt für Elektrobaugeräte wird im Jahr 2024 auf USD 12,75 Bn geschätzt und soll bis 2031 USD 56,04 Bn erreichen.

Was sind die wesentlichen Faktoren, die das Wachstum des Elektrobaugerätemarktes behindern?

Was die Haltbarkeit und die Langlebigkeit von elektrischen Geräten im Vergleich zu herkömmlichen Maschinen angeht, sind höhere Anschaffungskosten und die begrenzte Verfügbarkeit in einigen Regionen die wichtigsten Faktoren, die das Wachstum des Marktes für Elektrobaugeräte behindern.

Was sind die wichtigsten Faktoren, die das Wachstum des Elektrobaugerätemarktes vorantreiben?

Staatliche Anreize und Subventionen für Elektrobaugeräte und Kosteneinsparungen im Laufe der Zeit aus reduzierten Kraftstoffkosten und geringeren Wartungsanforderungen sind die wichtigsten Faktoren, die den Elektrobaugerätemarkt antreiben.

Welches sind die führenden Geräte im Elektro-Baugerätemarkt?

Das führende Anlagensegment ist Elektrobagger.

Welche sind die wichtigsten Akteure, die auf dem Elektro-Baugerätemarkt tätig sind?

Caterpillar Inc., Volvo Construction Equipment, Komatsu Ltd., Hitachi Construction Machinery Co., Ltd., J.C. Bamford Excavators Limited (JCB), Liebherr Group, Doosan Infracore, Hyundai Construction Equipment, Takeuchi Manufacturing, Zoomlion Heavy Industry Science & Technology Co., Ltd., John Deere, Honda Motor Co., Wackermins Inc.

Was wird der CAGR-Markt für Elektrobaugeräte sein?

Die CAGR des Marktes für Elektrobaugeräte wird von 2024-2031 auf 23,55% projiziert.