Mercato degli dolcifici artificiali degli Stati Uniti ANALISI DIMENSIONE E QUOTA - TENDENZE DI CRESCITA E PREVISIONI (2023 - 2030)

Il mercato degli dolcifici artificiali degli Stati Uniti è segmentato dal tipo di prodotto (Aspartame, Acesulfame-K, Saccharin, Sucralose, Neotame, St....

Mercato degli dolcifici artificiali degli Stati Uniti Dimensione

Dimensione del mercato in USD Bn

CAGR6.5%

| Periodo di studio | 2023 - 2030 |

| Anno base della stima | 2022 |

| CAGR | 6.5% |

| Mercato più grande | U.S. |

| Concentrazione del mercato | High |

| Principali attori | Cargill, Archer Daniels Midland, Tate & Lyle, Ajinomoto Co. Inc., Celanese Corporation e tra gli altri |

faccelo sapere!

Mercato degli dolcifici artificiali degli Stati Uniti Analisi

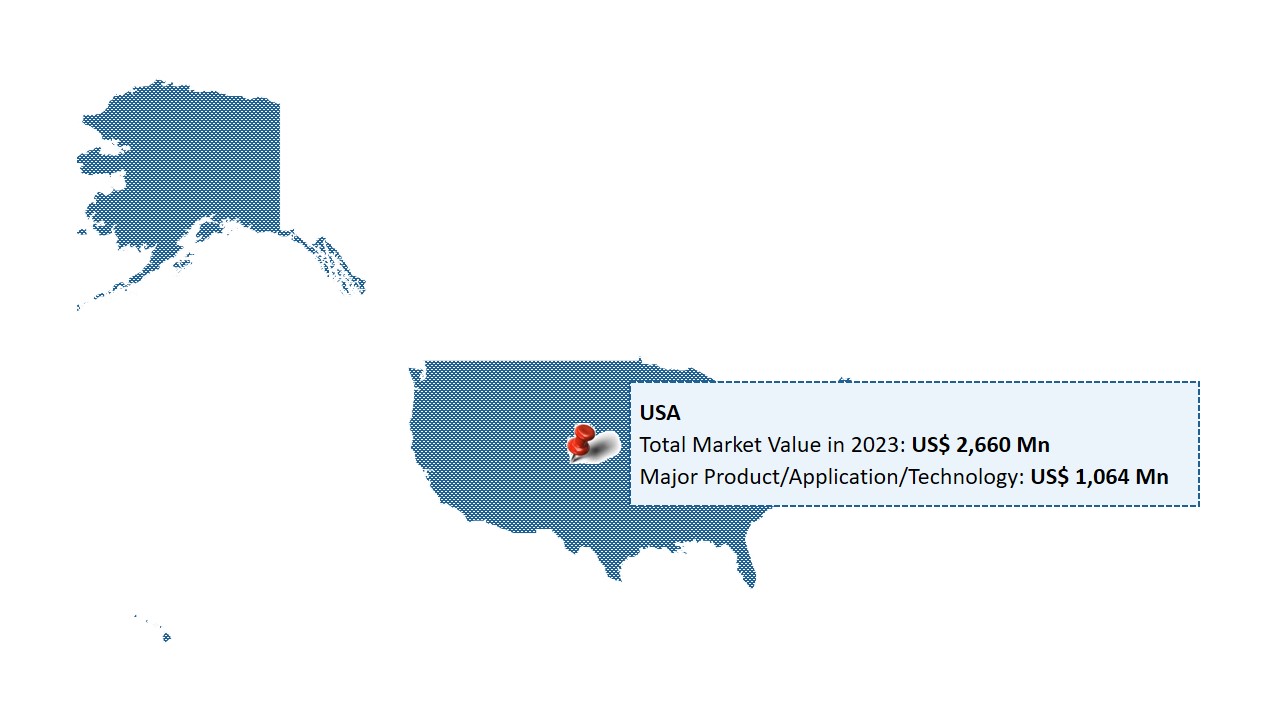

Il mercato dei dolcificanti artificiali degli Stati Uniti dovrebbe essere valutato a 2,66 Bn nel 2023, e si prevede di raggiungere US$ 4.14 Bn entro il 2030, presentando un tasso di crescita annuale composto (CAGR) di 6.5% dal 2023 al 2030.

I dolcificanti artificiali, noti anche come dolcificanti non nutrienti o dolcificanti intensi, sono sostituti per lo zucchero con basse o senza calorie. Questi sono sintetizzati in laboratori, e sono più dolci di zucchero da tavola. I principali tipi di dolcificanti artificiali includono aspartame, acesulfame K, saccarina, neotame e sucralosio. I dolcificanti artificiali forniscono la dolcezza dello zucchero senza l'alta quantità di calorie, quindi, rendendole alternative attraenti per la gestione del peso, il controllo del diabete e la salute dentale.

La crescita del mercato dei dolcificanti artificiali negli Stati Uniti è guidata dall'aumento della coscienza sanitaria tra i consumatori, dalla crescente prevalenza di obesità e diabete, e dalla crescente domanda di cibo e bevande a basso contenuto calorico. Il mercato è segmentato per tipo di prodotto, applicazione, forma e canale di distribuzione. Per tipo di prodotto, il segmento aspartame deteneva la quota più grande nel 2022, a causa del suo uso diffuso in bevande e cibi di convenienza.

U.S. dolcificanti artificiali mercato- conducenti

- Aumentare la coscienza sanitaria e la domanda di alternative allo zucchero: L'aumento della coscienza sanitaria tra i consumatori è un fattore importante che aumenta la domanda di dolcificanti artificiali a bassa calorie. I consumatori stanno diventando più consapevoli di problemi come l'obesità, il diabete, le malattie cardiache, e altri, e cercano di limitare l'assunzione di zucchero. Questo porta ad una maggiore domanda di dolcificanti artificiali in quanto questi forniscono il gusto dolce senza le calorie e carboidrati di zucchero. Le marche stanno lanciando prodotti a basso consumo di zucchero e senza zucchero realizzati con dolcificanti non nutrienti per soddisfare questa crescente domanda. La crescente cultura del fitness e la popolarità di diete come Keto stanno ulteriormente respingendo la necessità di sostituti di zucchero e dolcificanti alternativi.

- Prevalenza crescente di obesità e diabete: Aumentare l'incidenza di obesità e diabete, soprattutto negli Stati Uniti, è un fattore chiave che aumenta l'adozione di dolcificanti a bassa calorie. Secondo i Centers for Disease Control and Prevention Report, oltre il 40% della popolazione adulta negli Stati Uniti è obese. Oltre 34 milioni di americani hanno il diabete. Queste tendenze stanno spingendo i professionisti della salute e le organizzazioni a promuovere i dolcificanti artificiali come questi contengono calorie trascurabili e carboidrati. Stevia e sucralosio stanno guadagnando trazione tra i diabetici come questi aiutano a controllare i livelli di zucchero nel sangue. L'uso di dolcificanti è in aumento nelle applicazioni alimentari che mirano a popolazioni diabetiche e obese.

- Preferiti regolamenti e politiche governative: Il paesaggio normativo sta diventando favorevole per dolcificanti artificiali negli Stati Uniti con autorità come U.S. FDA emette approvazioni per nuovi dolcificanti e varianti. L'attuazione delle tasse sullo zucchero da parte di città come Filadelfia sta rendendo i dolcificanti più competitivi dello zucchero. Le linee guida del governo che promuovono gli alimenti a basso consumo di zucchero aiutano ulteriormente l'adozione di questi dolcificanti. Tali regolamenti e politiche favorevoli sono tenuti ad accelerare la crescita del mercato di dolcificanti artificiali degli Stati Uniti.

- Innovazione del prodotto e progressi nei profili del gusto: I produttori svolgono continuamente attività R&D per migliorare il profilo del gusto e l'intensità della dolcezza dei dolcificanti sintetici. L'emergere di dolcificanti novelli come stevia e tagatose che imitano il gusto e la dolcezza dello zucchero sta aiutando l'adozione di questi dolcificanti. Le aziende utilizzano tecniche come agenti mascheranti e miscele di dolcificanti sinergici per superare i posttasti amari. I progressi come incapsulamento ritardato-rilascio sono anche migliorare il gusto. Tali innovazioni di prodotto sono focalizzate sul miglioramento del gusto, della texture e della solubilità stanno sostenendo la crescita del mercato.

U.S. dolcificanti artificiali Mercato- Opportunità

- Domanda crescente da applicazioni di cibo e bevande emergenti: Aumento dell'adozione di dolcificanti artificiali in una gamma di categorie di alimenti e bevande al di là di bevande analcoliche appena gassate è previsto per offrire opportunità al mercato. L'uso è in aumento in succhi, acqua aromatizzata, bevande energetiche, caffè, tè, yogurt, gelati, caramelle, gomma da masticare, e altri a causa della forte domanda di formulazioni a basso contenuto calorico. Ciò presenta notevoli opportunità per i produttori di espandersi in nuove aree di applicazione. Per esempio, la stevia è ampiamente utilizzata in snack, cereali e prodotti da forno. Anche l'uso di sucralosio e aspartame nelle polveri proteiche e nelle barre nutrizionali è in aumento.

- Domanda crescente da applicazioni farmaceutiche: L'uso di dolcificanti forti nei prodotti farmaceutici sta aumentando per mascherare il gommoso, gusto amaro di principi attivi come sciroppo di tosse. Multivitaminici, soluzioni elettrolitiche e altre. I dolcificanti migliorano la conformità del paziente in quanto questi forniscono dolcezza insieme alla solubilità. Per esempio, il sucralosio viene sempre più utilizzato nei farmaci per bambini. Allo stesso modo, saccharin sodio ha applicazioni come un legante tablet e agente di rivestimento. Tale crescente adozione di dolcificanti da parte delle aziende farmaceutiche per sviluppare formulazioni gustose offre opportunità lucrative.

- Domanda crescente di dolcificanti naturali: Con una crescente inclinazione dei consumatori verso prodotti naturali, stevia e altri dolcificanti naturali ad alta intensità stanno guadagnando una trazione significativa sui dolcificanti artificiali. Le vendite di Stevia hanno assistito alla crescita esponenziale negli ultimi anni. La crescente adozione di dolcificanti derivati da fonti naturali come frutta, verdura e piante offre opportunità per i produttori di sviluppare soluzioni di dolcificaggio naturale innovative. Gli investimenti nell'espansione dei portafogli di dolcificanti di stevia e monk consentiranno alle aziende di sfruttare questa tendenza.

- Domanda crescente da economie emergenti: Le economie emergenti come Cina, India, Messico e Brasile offrono un potenziale di crescita non sfruttato per i produttori di dolcificanti artificiali. Con l'aumento dei redditi usa e getta, aumentare l'urbanizzazione e cambiare le abitudini di vita, la domanda di cibi e bevande a basso contenuto calorico sta aumentando in questi mercati. Mentre l'obesità e il diabete aumentano i livelli, i dolcificanti stanno ottenendo l'adozione per limitare l'assunzione di zucchero. Le aziende stanno creando impianti di produzione e reti di distribuzione in queste regioni per sfruttare le enormi opportunità di crescita.

U.S. dolcificanti artificiali restrizioni di mercato

- Problemi di retrogusto: Alcuni dolcificanti ad alta intensità come la saccarina, il sucralosio e i dolcificanti naturali come la stevia sono associati a retroscena amara e metallica che limitano la loro adozione. Mentre i progressi hanno migliorato i profili del gusto, il forte retrogusto persistente rimane una sfida. Questo scoraggia l'adozione attraverso le applicazioni di cibo e bevande dove il gusto è una priorità. I produttori spesso richiedono agenti mascheranti per contrastare l'amarezza, che aggiunge ai costi. Pertanto, i problemi di gusto amaro di alcuni dolcificanti frenano la crescita del mercato.

- Controversie e percezione negativa: Nonostante le approvazioni della FDA, ci sono rapporti di ricerca in conflitto e controversie riguardanti la sicurezza a lungo termine di dolcificanti per la salute umana. Per esempio, l'aspartame è considerato cancerogeno da alcuni studi. Anche se non definitivo, tali relazioni diffonde lo scetticismo dei consumatori e le percezioni negative di dolcificanti artificiali. Questo porta al segmento cliente evitando o riducendo l'uso di prodotti contenenti dolcificanti sintetici, ostacolando i tassi di adozione e la crescita del mercato.

- Costi più elevati rispetto allo zucchero: Mentre i dolcificanti ad alta intensità sono più costosi dello zucchero normale. Ad esempio, il potassio acesulfame costa circa 24 dollari per kg rispetto allo zucchero che costa sotto 1 dollaro per kg. Allo stesso modo, il sucralosio è più di 20-30 volte più costoso dello zucchero. Tali costi elevati rendono l'integrazione impegnativa, soprattutto per i piccoli produttori di alimenti. Pertanto, i prezzi più elevati di dolcificanti sintetici rispetto alla crescita convenzionale del mercato del contenimento dello zucchero in una certa misura.

Mercato degli dolcifici artificiali degli Stati Uniti Tendenze

Aumento dell'adozione in pasticceria, panetteria e latticini: Storicamente, l'uso di dolcificanti ad alta intensità era limitato a bevande e dolcificanti da tavolo. Tuttavia, la loro applicazione sta salendo attraverso pasticceria, panetteria e prodotti caseari. I produttori stanno usando dolcificanti in cioccolato, gelato, yogurt, torte, muffins, glassa e altri per sviluppare alternative a basso consumo. Ad esempio, marchi come Halo Top hanno guadagnato popolarità per i loro gelati a basso contenuto di calorie artificiali. La crescente domanda di dolcificanti e prodotti da forno tra diabetici e badanti di peso è una tendenza che aumenta l'adozione del prodotto.

Domanda di dolcificanti su singoli dolcificanti: I produttori di alimenti e bevande utilizzano sempre più combinazioni di dolcificanti artificiali piuttosto che singoli dolcificanti per ottenere profili di gusto ben arrotondati. Le miscele forniscono effetti sinergici con conseguente maggiore potenza di dolcezza e esperienza sensoriale. Per esempio, la stevia è spesso mescolata con estratti di aspartame, sucralosio o monaco. L'uso di combinazioni di dolcificanti permette anche di ridurre il dosaggio di singoli dolcificanti, che promuove questo sviluppo. Aziende come ADM, Cargill e Tate & Lyle offrono soluzioni di dolcificante miste.

Soluzioni detergenti per etichette e dolcificanti naturali: Con l'aumento della domanda dei consumatori di etichette pulite e prodotti naturali, i produttori stanno offrendo ingredienti come stevia e frutta monaca per sostituire dolcificanti artificiali come aspartame o acesulfame K. I consumatori stanno sempre più scrutando etichette di prodotto e cercando ingredienti riconoscibili e naturali. Stevia e frutto monaco forniscono la dolcezza dello zucchero senza additivi artificiali. I marchi di varie categorie come bevande, latticini, snack e altri stanno riformulando i prodotti con queste soluzioni di addolcimento naturale, alimentando così la loro adozione.

popolarità crescente di dolcificanti stevia: Tra i dolcificanti ad alta intensità, la stevia ha assistito alla crescita esponenziale della domanda e dei tassi di adozione a causa della sua origine naturale. Secondo Innova Market Insights Data nel 2021, la stevia è stata utilizzata in oltre il 35% di cibo e bevande lanciate nel 2021. I consumatori lo percepiscono come un'alternativa sana e basata sulla pianta senza calorie e impatto glicemico. I produttori utilizzano estratti di stevia di qualità premium come reb M e reb D ottimizzati per il gusto. La crescente preferenza dei consumatori per la stevia come sostituto dello zucchero è una tendenza degna di nota nel settore.

Figurati. Stati Uniti d'America dolcificanti artificiali mercato Condividi

Panoramica competitiva di Mercato degli dolcifici artificiali degli Stati Uniti

Imperial Sugar Company, Cumberland Packing Corp., NOW Foods, Ajinomoto Co. Inc., Celanese Corporation, JK Sucralose Inc., Hermes Sweeteners Ltd., Merisant Company, DuPont, Niutang Chemical Ltd., SweetLeaf, Pyure Brands, Cargill, Archer Daniels Midland, Tate & Lyle, PureCircle Corporation, Stevia First Natural Engineering.

Mercato degli dolcifici artificiali degli Stati Uniti Leader

- Cargill

- Archer Daniels Midland

- Tate & Lyle

- Ajinomoto Co. Inc.

- Celanese Corporation

Mercato degli dolcifici artificiali degli Stati Uniti - Rivalità competitiva

Mercato degli dolcifici artificiali degli Stati Uniti

(Dominato dai principali attori)

(Altamente competitivo con molti attori.)

Sviluppi recenti in Mercato degli dolcifici artificiali degli Stati Uniti

Nuovo prodotto lancia

- Nel marzo 2022, Tate & Lyle (fornitore di prodotti alimentari e bevande ai mercati alimentari e industriali) ha lanciato il suo nuovo dolcificante monaco, TASTEVA M Stevia Dolcezza, per soddisfare la crescente domanda di dolcificanti naturali a base vegetale. Fornisce un gusto dolce di alta qualità senza alcun retrogusto amaro.

- Nel gennaio 2021, ADM ha lanciato il suo nuovo prodotto dolcificante, VerySweet, che combina fruttosio, Reb M e Reb D per fornire una migliore dolcezza e gusto rispetto al saccarosio. Può essere utilizzato in varie applicazioni di cibo e bevande.

- A novembre 2020, PureCircolo (produttore e innovatore nella zona di dolcificanti stevia per l'industria alimentare e delle bevande) ha lanciato il suo dolcificante a foglia stevia di nuova generazione, Reb M, che ha un gusto pulito, simile allo zucchero e può ridurre l'amarezza e il retrogusto di liquirizia.

Acquisizione e partnership

- Nel dicembre 2021 Sweegen acquisì SweetGredients, un'azienda francese che sviluppa soluzioni di dolcificante naturale. Questo amplia il portafoglio e la presenza di Sweegen in Europa.

- Nel novembre 2020 PureCircle e WILD Flavors and Specialty Ingredients hanno annunciato una partnership esclusiva per lanciare soluzioni stevia di nuova generazione come Reb M per il settore delle bevande globali

- Nell'ottobre 2020 Food Chem International è stata acquisita da Sweegen per migliorare la sua leadership tecnologica attraverso il forte portafoglio di brevetti di dolcificanti naturali di Food Chem.

Mercato degli dolcifici artificiali degli Stati Uniti Segmentazione

- Tipo di prodotto

- Aspartame

- Acesulfame-K

- Saccharin

- Sucralo

- Neotame

- Stevia.

- Altri (Luo Han Guo, Ciclamato ecc.)

- Per applicazione

- Bevande

- Cibo

- Farmaceutici

- Cura personale

- Dolci da tavolo

- Altri (tabacco, mangimi animali ecc.)

- Per forma

- Polvere

- Liquidazione

- Granulare

- Dal canale di distribuzione

- Supermercati/Hypermarkets

- Negozi di convenienza

- Negozi online

- Altri

Vorresti esplorare l'opzione di acquistosingole sezioni di questo report?

Domande frequenti :

Quali sono i fattori chiave che ostacolano la crescita del mercato americano dolcificanti artificiali?

Questioni di retrogusto, controversie e percezione negativa, costi più elevati rispetto allo zucchero dovrebbero ostacolare la crescita del mercato.

Quali sono i principali fattori che guidano la crescita del mercato dei dolcificanti artificiali degli Stati Uniti?

Aumentare la consapevolezza della salute e i tassi di obesità, aumentare la prevalenza del diabete, la domanda di cibo e bevande a basso contenuto calorico, l'innovazione nel gusto, nel sapore e nella dolcezza, e aumentare i redditi monouso sono tenuti a guidare la crescita del mercato.

Qual è il segmento dei componenti leader nel mercato dei dolcificanti artificiali degli Stati Uniti?

Il segmento dei componenti leader nel mercato dei dolcificanti artificiali degli Stati Uniti è polvere.

Quali sono i principali attori che operano nel mercato dei dolcificanti artificiali degli Stati Uniti?

I principali attori che operano nel mercato includono Imperial Sugar Company, Cumberland Packing Corp., NOW Foods, Ajinomoto Co. Inc., Celanese Corporation, JK Sucralose Inc., Hermes Sweeteners Ltd., Merisant Company, DuPont, Niutang Chemical Ltd., SweetLeaf, Pyure Brands, Cargill, Archer Daniels Midland, Tacle & Lyle

Quale sarà il mercato dei dolcificanti artificiali CAGR?

Il mercato dei dolcificanti artificiali degli Stati Uniti è progettato per esporre un CAGR di circa il 6,5% dal 2023 al 2030.