Рынок нефтяного оборудования АНАЛИЗ РАЗМЕРОВ И ДОЛЕЙ - ТЕНДЕНЦИИ РОСТА И ПРОГНОЗЫ (2024 - 2031)

Рынок нефтепромыслового оборудования сегментируется по оборудованию (бурильное оборудование, полевое производственное оборудование, насосы, клапаны), ....

Рынок нефтяного оборудования Размер

Размер рынка в долларах США Bn

CAGR3.7%

| Период исследования | 2024 - 2031 |

| Базовый год оценки | 2023 |

| CAGR | 3.7% |

| Концентрация рынка | High |

| Основные игроки | Бейкер Хьюз, АББА, Delta Corporation, Группа Вир, Корпорация Sunnda и среди других |

дайте нам знать!

Рынок нефтяного оборудования Анализ

Мировой рынок нефтепромыслового оборудования оценивается в 129,6 млрд долларов в 2024 году Ожидается, что он достигнет 173,3 доллара США Bn к 2031 году, Растущий со сложным годовым темпом роста (CAGR) 3,7% с 2024 по 2031 год. Этот устойчивый рост можно объяснить ростом добычи нефти и газа, поскольку спрос на энергию растет во всем мире.

Тенденция на рынке нефтепромыслового оборудования за последние несколько лет была положительной. Глобальный спрос на нефть и газ вырос из-за затишья, вызванного пандемией, что привело к увеличению инвестиций в деятельность по добыче. Крупные игроки инвестируют в технологически передовое оборудование для обеспечения эффективных процессов разведки и добычи. С другой стороны, переход на устойчивые источники энергии создает проблемы для долгосрочного роста на этом рынке.

Рынок нефтяного оборудования Тенденции

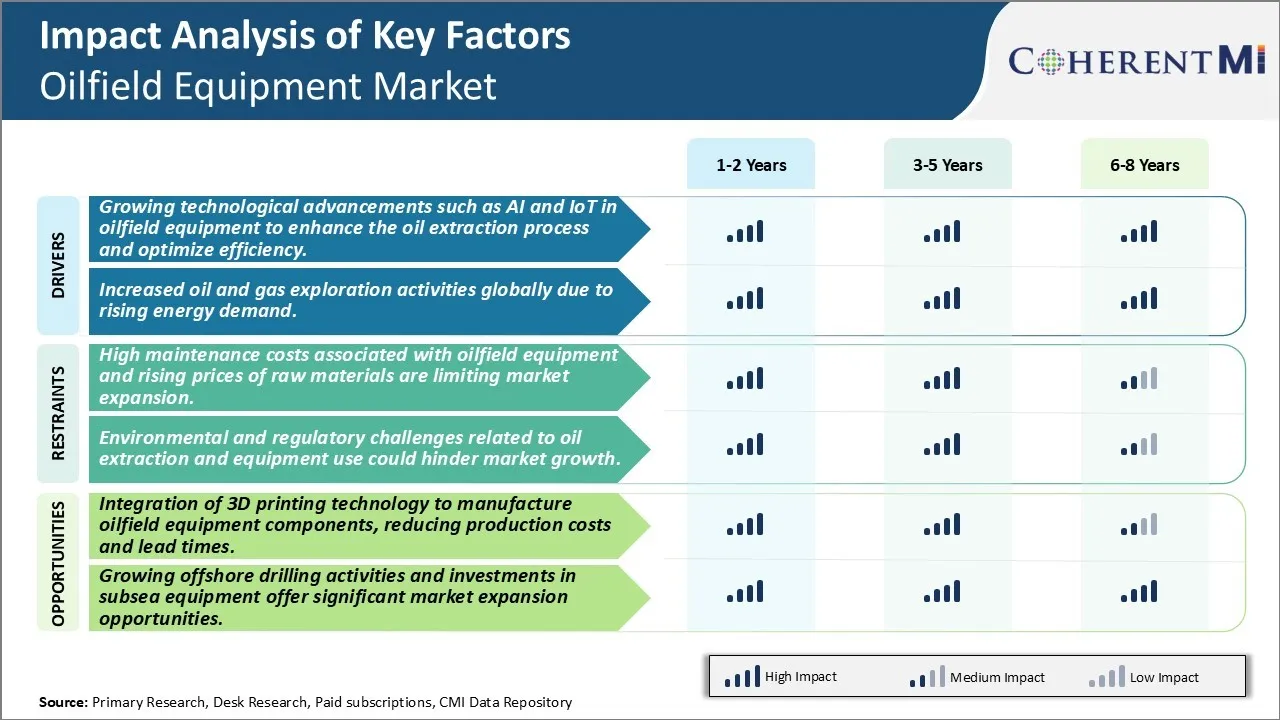

Драйвер рынка - растущие технологические достижения, такие как ИИ и IoT в нефтепромысловом оборудовании, для улучшения процесса добычи нефти и оптимизации эффективности

Поскольку нефтегазовая отрасль по-прежнему сталкивается с рядом проблем, связанных с оптимизацией процессов добычи и максимизацией эффективности, технологические достижения нового века становятся ключевым фактором для преобразования операций. Производители нефтепромыслового оборудования все чаще интегрируют возможности ИИ и IoT в свои предложения. Системы на базе искусственного интеллекта могут анализировать огромные объемы оперативных данных в режиме реального времени, чтобы предоставлять операторам практические сведения. Они помогают выявлять аномалии, прогнозировать сбои и рекомендовать корректирующие действия для улучшения показателей производительности. Например, ИИ помогает прогнозировать проблемы в скважинах путем мониторинга вибрационных сигнатур и определения тенденций. Это обеспечивает превентивное обслуживание и уменьшает незапланированные простои.

Интеграция IoT позволяет подключать нефтепромысловые активы, такие как насосы, клапаны и датчики, к общей сети. Потоковая передача и анализ данных о состоянии оборудования в режиме реального времени помогают удаленно контролировать активы. Небольшие датчики, подключенные к нефтепромысловому оборудованию, непрерывно передают эксплуатационные параметры, такие как давление, температура, обороты в центральную систему управления. Отслеживаются даже такие переменные, как шумовые структуры и потребление энергии. Этот централизованный мониторинг состояния и прогнозное техническое обслуживание позволяет фиксировать или заменять оборудование непосредственно перед выходом из строя. Следовательно, автоматизация IoT и удаленные операции повышают производительность и уменьшают количество посещений. Это также помогает достичь проактивного обслуживания в соответствии с фактическим состоянием оборудования, а не с фиксированным графиком.

Рыночный драйвер - растущий мировой спрос на энергию стимулирует потребность в надежном оборудовании для добычи нефти

Еще одним ключевым фактором, стимулирующим инвестиции в нефтепромысловое оборудование во всем мире, является увеличение геологоразведочных работ на нефть и газ, на которые в значительной степени влияет растущий спрос на энергию. С быстрой урбанизацией и индустриализацией в развивающихся регионах глобальное потребление энергии значительно выросло за последние десятилетия. МЭА прогнозирует, что спрос на энергию может увеличиться на целых 50% к 2050 году, если не будут приняты корректирующие меры. Большая часть этого спроса должна быть удовлетворена за счет нефти и газа, которые, как ожидается, составят более половины мирового энергетического баланса в обозримом будущем.

Кроме того, продолжающееся истощение обычных запасов вынудило операторов исследовать углеводородные ресурсы из сложных географических регионов и водохранилищ. Продолжаются усилия по добыче нефти и газа, захваченных глубоководными месторождениями, сланцевыми запасами и шельфовыми арктическими регионами, которые требуют технологически передового оборудования. Страны также предлагают новые площади для разведки и контракты на разделение добычи для увеличения резервов. Все эти факторы вынуждают национальные нефтяные компании и частных E&P-игроков вкладывать больший капитал в высокопроизводительное нефтепромысловое оборудование и услуги для облегчения геологоразведки и добычи на различных территориях. Растущий спрос на технологически продвинутую технику останется ключевым фактором для рынка нефтепромыслового оборудования в долгосрочной перспективе.

Вызов рынка - высокий уровень обслуживания Затраты, связанные с нефтепромысловым оборудованием и ростом цен на сырье, ограничивают расширение рынка

Рынок нефтепромыслового оборудования сталкивается со значительными проблемами из-за высоких затрат на эксплуатацию и техническое обслуживание, связанных с нефтепромысловым оборудованием. Оборудование должно работать в экстремальных условиях давления и температуры глубоко под землей и на шельфе. В результате они, как правило, изнашиваются быстрее и требуют частого ремонта и замены деталей. Поддержание этих специализированных промышленных инструментов влечет за собой значительные расходы, которые нефтегазовые компании должны нести на регулярной основе. Кроме того, цены на сырье, необходимое для производства компонентов нефтяных месторождений, таких как металлы и сплавы, в последнее время резко выросли. Сталь, которая является основным материалом, стала значительно дороже, оказывая давление на производителей оборудования. Колеблющиеся затраты сильно влияют на экономику проекта для разведки и добычи. Это делает компании нерешительными инвестировать значительные средства в новые предприятия по добыче нефти или обновление существующего оборудования. Растущие расходы, связанные с содержанием и закупками основных ресурсов, ограничивают возможности для расширения спроса на нефтепромысловое оборудование. Производители оборудования затрудняются передать все бремя затрат клиентам и сталкиваются с сокращением маржи.

Возможности рынка: интеграция 3D-печати повышает эффективность производства

Промышленность нефтепромыслового оборудования активно внедряет технологию 3D-печати, чтобы получить значительные преимущества в производстве. Этот продвинутый метод изготовления позволяет создавать сложные детали с использованием цифровых моделей в слоях материала. 3D-печать предлагает универсальность для производства сложных нефтепромысловых компонентов с индивидуальными конструкциями, подходящими для конкретных полевых условий, которые ранее невозможно было производить с помощью обычных субтрактивных методов. Поскольку 3D-принтер может создавать объекты любой формы непосредственно из файлов САПР без дополнительного инструментария, это значительно сокращает время, затрачиваемое на разработку и производство. Это помогает сократить время доставки и ускоряет ремонт, когда на буровых установках срочно требуются замены. 3D-печать также позволяет осуществлять децентрализованное производство по требованию, минимизируя затраты на складирование. Без необходимости в изменениях инструмента производители могут эффективно производить небольшие партии компонентов по требованию. Кроме того, детали, напечатанные на 3D-принтере, часто легче и требуют меньше сырья благодаря оптимизированному дизайну. Это сокращает как материальные затраты, так и производственные затраты, принося ощутимые экономические выгоды. Ведущие бренды нефтепромыслового оборудования начали использовать 3D-печать для производства критически важных деталей, насосов и другого оборудования, способствующего их конкурентному преимуществу.

Ключевые выигрышные стратегии, принятые ключевыми игроками Рынок нефтяного оборудования

Ориентация на технологические инновации: Ведущие игроки, такие как Schlumberger, Halliburton и Baker Hughes, постоянно вкладывают значительную часть своих доходов в исследования и разработки для разработки инновационных технологий и оборудования. Например, в 2018 году Schlumberger запустила свою цифровую нефтепромысловую платформу под названием DELFI, которая объединяет IoT-решения, возможности AI / ML и облачные вычисления для повышения скорости добычи и восстановления нефти и газа. Такие передовые технологии помогли этим компаниям получить преимущество над конкурентами.

Расширение портфеля продуктов за счет стратегических приобретений: Игроки преследуют стратегические приобретения для расширения своих продуктовых предложений и услуг по всей цепочке создания стоимости нефтепромыслового оборудования. Например, в 2017 году Baker Hughes приобрела GE Oil & Gas, значительно расширив свой портфель продуктов, включая компрессоры, турбины и насосы. Аналогичным образом, в 2021 году Schlumberger приобрела ROGII, поставщика измерительных и аналитических услуг, чтобы укрепить свой сегмент бизнеса в области строительства скважин и обеспечения целостности скважин.

Широкий глобальный след: Ведущие компании нефтепромыслового оборудования сосредоточены на углублении присутствия путем создания объектов, производственных предприятий и укрепления распределительных сетей в ключевых нефтегазовых регионах по всему миру. Например, в 2010-2015 годах компания Halliburton открыла/расширила почти 30 производственных мощностей в Азиатско-Тихоокеанском регионе, Северной Америке и на Ближнем Востоке для непосредственной поддержки операций по бурению на шельфе/на берегу.

Сосредоточьтесь на послепродажном обслуживании: Игроки признают, что доход от повторяющихся услуг составляет 50-60% от общего дохода. Они делают акцент на предоставлении комплексных решений под ключ, включая техническое обслуживание / ремонт, аренду оборудования и полевые операции. Например, в 2021 году Бейкер Хьюз подписал 10-летнее соглашение об интегрированных морских услугах с Petrobras в Бразилии, которое включает ремонт / обслуживание подводных деревьев, коллекторов и контрольного оборудования.

Сегментарный анализ Рынок нефтяного оборудования

Ожидается, что по оборудованию буровое оборудование зарегистрирует значительный рост в ближайшие годы

Сегмент бурового оборудования доминирует на рынке нефтепромыслового оборудования и, по прогнозам, в 2024 году зарегистрирует 44,5% рынка из-за крупномасштабной геологоразведочной и производственной деятельности, осуществляемой компаниями по всему миру. Буровое оборудование, такое как буровые долота, буровые трубы, корпуса и ошейники бурения, видит большой спрос, поскольку они составляют важную часть разведки и добычи. В последнее время геологоразведочная деятельность значительно возросла, поскольку нефтегазовые компании стремятся пополнить запасы и снизить зависимость от истощения обычных запасов. Многие скважины Newfield Wildcat бурятся как на суше, так и на шельфе для изучения нетрадиционных ресурсов, таких как нефть и сланцевый газ. Это привело к устойчивому спросу на буровые инструменты, необходимые для таких сложных буровых работ.

Существующие нефтегазовые месторождения также требуют непрерывного бурения скважин для поддержания и повышения уровня добычи с течением времени. Поскольку зрелые месторождения подвергаются усовершенствованным методам извлечения нефти с использованием передовых методов бурения, это подпитывает потребность в высокопроизводительном буровом оборудовании. Рост нетрадиционной добычи нефти и газа с использованием методов горизонтального и направленного бурения также расширил область рынка для измерения и лесозаготовительного оборудования. Они все чаще используются для картирования резервуаров и оптимизации размещения скважин в нетрадиционных ресурсах.

Производители свинины тем временем включают в себя новейшие технологии бурения, такие как телеметрические системы, возможности электронного бурения и автоматизированные системы обработки труб для повышения эффективности. Это модернизирует месторождение и создает устойчивый спрос на замену.

Insights, by Application, Onshore вносит наибольшую долю рынка благодаря большим доказанным резервам и зрелой инфраструктуре

Согласно прогнозам, в 2024 году доля рынка на суше составит 57,1% благодаря значительным доказанным запасам и хорошо развитой инфраструктуре для производства и транспортировки на суше. По данным органов управления нефтегазовой отрасли, более 65% доказанных мировых запасов углеводородов находятся на суше, причем многие из них сосредоточены на Ближнем Востоке, в Северной Америке и России.

Наземные нефтяные и газовые месторождения, как правило, более стабильны, знакомые ландшафты для работы по сравнению с морской средой. Они также имеют более легкий доступ к установке и развертыванию оборудования, сокращая сроки и затраты проекта. Установленные транспортные сети ускоряют перемещение нефтепромысловой техники, персонала, буровых установок и поставок на береговые площадки и производственные объекты.

Страны, возобновляющие добычу нефти и газа на дремлющих месторождениях или стремящиеся увеличить добычу на зрелых месторождениях, полагаются преимущественно на проекты на суше. Это стимулирует спрос на оптимизирующее производство оборудование, такое как насосы, сепараторы, клапаны и блоки переработки газа.

Крупные страны-производители осуществляют мегапланы бурения и реализуют мегапроекты нефтяных месторождений для поддержания и увеличения внутренних поставок углеводородов в соответствии с их потребностями в области энергетической безопасности. Следовательно, огромные запасы на суше характеризуются агрессивной эксплуатацией и вторичным/третичным восстановлением с использованием передового оборудования и технологий.

Обширная сеть трубопроводов в крупных наземных регионах добычи также поддерживает монетизацию небольших децентрализованных запасов нефти и газа, которые могут напрямую поступать в местную и межгосударственную распределительную инфраструктуру. Это позволяет полностью использовать активы в долгосрочной перспективе.

Дополнительные идеи Рынок нефтяного оборудования

Мировой рынок нефтепромыслового оборудования настроен на устойчивый рост, обусловленный растущим спросом на энергию и деятельность по добыче нефти как на суше, так и на море. Северная Америка остается доминирующим рынком из-за высоких инвестиций в бурение, в то время как Азиатско-Тихоокеанский регион переживает быстрый рост из-за расширения инфраструктуры и увеличения геологоразведочных работ. Технологические достижения в оборудовании, такие как буровые установки на основе ИИ и интеграция 3D-печати, меняют отрасль, снижая производственные затраты и повышая эффективность. Однако рынок сталкивается с проблемами, связанными с высокими затратами на техническое обслуживание и нормативными препятствиями, особенно в отношении воздействия на окружающую среду. Несмотря на эти проблемы, ожидается, что растущий спрос на углеводороды и развитие технологий бурения на шельфе будут способствовать росту рынка.

Обзор конкурентов Рынок нефтяного оборудования

Основными игроками, работающими на рынке нефтепромыслового оборудования, являются Baker Hughes, ABB, Delta Corporation, Weir Group, Sunnda Corporation, Schlumberger, Superior Energy Services, Pioneer Energy Services, C&J Energy Services Ltd, National Owell Varco, Inc, Halliburton и Basic Energy Services, Inc.

Рынок нефтяного оборудования Лидеры

- Бейкер Хьюз

- АББА

- Delta Corporation

- Группа Вир

- Корпорация Sunnda

Рынок нефтяного оборудования - Конкурентное соперничество

Рынок нефтяного оборудования

(Доминируют крупные игроки)

(Высококонкурентный с большим количеством игроков.)

Последние разработки в Рынок нефтяного оборудования

- В марте 2023 года Diamond Offshore Drilling продлила контракт с BP в Мексиканском заливе на сумму 350 млн долларов. Это подчеркивает растущую морскую буровую деятельность.

- В июне 2023 года Halliburton в партнерстве с Nabors Industries разработала платформу автоматизации буровых работ, повысив эффективность нефтепромысловых процессов.

- В апреле 2024 года Deep Well Services запустила новое партнерство с CNX Resources Corp. для создания AutoSep Technologies, уделяя особое внимание автоматизированным решениям для добычи нефти и газа.

Рынок нефтяного оборудования Сегментация

- По оборудованию

- Буровое оборудование

- Полевые производственные машины

- Насосы

- клапаны

- С помощью приложения

- на суше

- оффшорный

Хотите изучить возможность покупкиотдельные разделы этого отчета?

Часто задаваемые вопросы :

Насколько велик рынок нефтепромыслового оборудования?

Мировой рынок нефтепромыслового оборудования оценивается в $129,6 Bn в 2024 году и, как ожидается, достигнет $173,3 Бн к 2031 году.

Каким будет CAGR рынка нефтепромыслового оборудования?

Прогнозируется, что CAGR рынка нефтепромыслового оборудования составит 3,7% с 2024 по 2031 год.

Каковы основные факторы, способствующие росту рынка нефтепромыслового оборудования?

Растущие технологические достижения, такие как ИИ и IoT в нефтепромысловом оборудовании, для улучшения процесса добычи нефти и оптимизации эффективности и увеличения нефтегазоразведочных работ во всем мире из-за растущего спроса на энергию, являются основными факторами, определяющими рынок нефтепромыслового оборудования.

Какие ключевые факторы препятствуют росту рынка нефтепромыслового оборудования?

Высокие затраты на техническое обслуживание нефтяного оборудования и рост цен на сырье ограничивают расширение рынка, а экологические и нормативные проблемы, связанные с добычей нефти и оборудованием, препятствуют росту рынка.

Какое оборудование является ведущим на рынке нефтепромыслового оборудования?

Буровое оборудование является ведущим сегментом оборудования.

Какие основные игроки работают на рынке нефтепромыслового оборудования?

Baker Hughes, ABB, Delta Corporation, Weir Group, Sunnda Corporation, Schlumberger, Superior Energy Services, Pioneer Energy Services, C&J Energy Services Ltd, National Owell Varco, Inc, Halliburton, Basic Energy Services, Inc. являются основными игроками.